Představte si, že se ocitnete v roce 1900 – německý fyzik Albert Einstein právě začíná pracovat na své Obecné teorii relativity, vrcholnou formou komunikace je telegraf a v Paříži nedávno dostavěli Eiffelovu věž. Vy jste úspěšným podnikatelem, který zbohatl díky nedávnému vynálezu Carla Benze – automobilu.

Nyní už máte dost peněz pro sebe a rádi byste něco odkázali i svým prapravnoučatům, 120 let do budoucna, do roku 2020. Kam takové peníze investovat? Do hotovosti, dluhopisů či akcií? A jak byste své portfolio rozložili mezi tehdejších světové velmoci? Na to vše i mnohé další si odpovíme v našem pravidelném článku.

Nejděsivější tabulky v investování

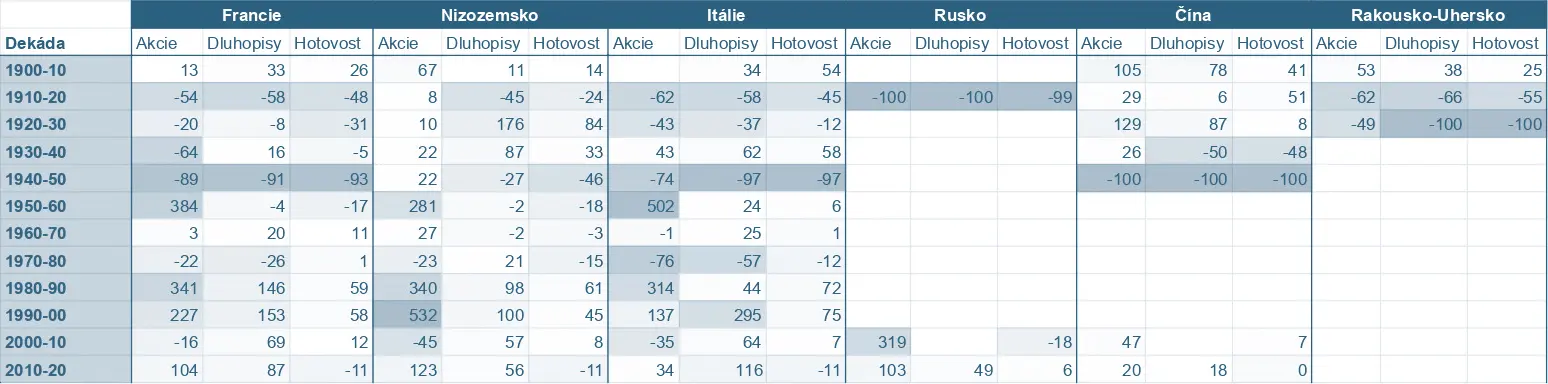

Přenesme se zpátky do současnosti. A podívejme se na desetileté reálné výnosy (tj. po odečtení vlivu inflace) akcií, dluhopisů a hotovosti u deseti klíčových ekonomik 19. století. Mezi nimi například Francie, Rakousko-Uhersko, USA či Německo. Tyto země kdysi patřily mezi největší ekonomické velmoci světa. Ovšem historická data dokazují, že investice v těchto regionech často vedly k velkým ztrátám.

Tabulka 1: Kumulativní 10leté reálné výnosy světových velmocí (lokální měny, uvedeno v %). První část.

Zdroj: Principles by Ray Dalio. K dispozici na: www.principles.org

Jak můžete vidět z první tabulky, o všechny peníze byste během tohoto období zcela přišli hned ve třech zemích: Rakousku-Uhersku, Číně a Rusku. Nicméně i ztráty nad 90 % by pro vaše portfolio byly takřka fatální. Například v Itálii (- 97 %) by to znamenalo, že z každých 100 investovaných dolarů by vám po roce 1950 zbyly pouhé 3 dolary. V Itálii a Francii byste sice nepřišli o všechno, ale po 120 letech investování byste dosáhli záporného až nulového výnosu. Z těchto šesti významných zemí tehdejší doby by vaše investice dosáhly kladného zhodnocení pouze v Nizozemí. Od roku 1900 zde akcie vynesly v průměru 5,1 %, dluhopisy 2,8 % a hotovost 0,5 % za rok.

A jak by si vedla vaše investice v dalších čtyřech z tehdejších deseti největších ekonomik světa? Odpověď najdete v následující tabulce.

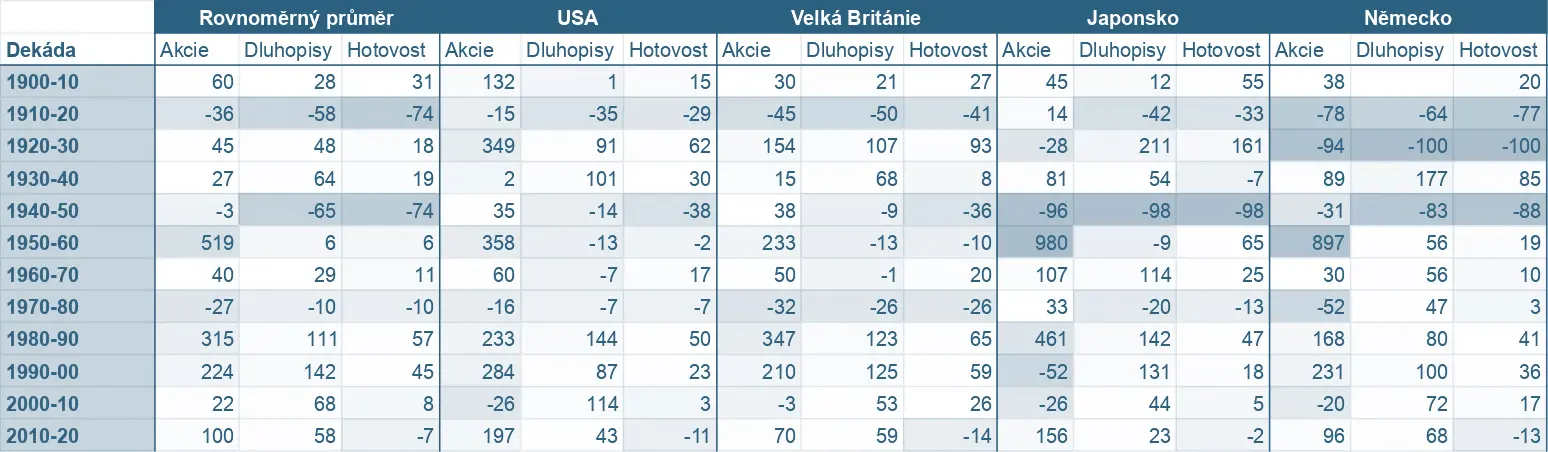

Tabulka 2: Kumulativní 10-leté reálné výnosy světových velmocí (lokální měny, uvedeno v %). Druhá část.

Zdroj: Principles by Ray Dalio. K dispozici na: www.principles.org

V tomto výběru zemí by vcelku pochopitelně nejhůře dopadlo Německo, kde by investoři ztratili skoro vše, dokonce vícekrát! O moc lépe by na tom nebylo ani Japonsko. Kvůli hrozivým výnosům v dekádě mezi lety 1940–1950 byste za dlouhých 120 let skončili zhruba tam, kde jste začínali. O poznání lépe by se vedlo investicím v USA a Velké Británii, kde se akcie zhodnotily v průměru o 6,6 % a 4,6 % za rok, zatímco dluhopisy vynesly 2,6 % a 2,3 %. Hotovost by vám pak přidala okolo 0,6 % za rok v obou zemích.

Pokud by investor v roce 1900 investoval do deseti největších zemí světa (Francie, Nizozemsko, Itálie, Rusko, Británie, USA, Německo, Čína, Rakousko-Uhersko a Japonsko), pak by v sedmi z těchto zemí v průběhu následujících let přišel téměř o všechny peníze. A po 120 letech by zaznamenal v lepším případě nulový výnos.

Možná to zní trochu děsivě? Pokud se ani na dlouhém horizontu 120 let nemůžete spolehnout na jistotu kladných výnosů, jak lze vůbec investovat na cíle za 5, 10 či 20 let? Klíčem je jednoduché řešení – diverzifikace.

Síla diverzifikace

Představte si, že byste svou původní investici v roce 1900 rozdělili rovnoměrně mezi všech deset zemí (první sloupeček v druhé tabulce). I když by vás ani taková diverzifikace neuchránila před značnými ztrátami, vaše portfolio by bylo o poznání stabilnější. Hotovost by za jednu dekádu ztratila maximálně 74 % své hodnoty, dluhopisy 65 % a akcie dokonce “jen” 36 %. Oproti předchozím případům by diverzifikace přinesla solidní výsledky. Za 120 let byste dosahovali průměrného ročního výnosu + 5,1 % na akciích, + 1,7 % na dluhopisech a – 1,0 % na hotovosti.

Tyto procentuální rozdíly vám možná na první pohled nepřipadají velké, ale opak je pravdou. Velkou roli tady totiž hraje náš extrémně dlouhý časový horizont. Pokud byste v roce 1900 investovali 1 USD do každého ze tří aktiv (akcií, dluhopisů i hotovosti) v rámci našeho regionálně diverzifikovaného portfolia deseti zemí, v roce 2020 by hodnoty vašich investic dosahovaly: 380 USD v akciích, 8 USD v dluhopisech a 0,3 USD v hotovosti.

Proč se ale omezovat na investování pouze do akcií nebo jen do dluhopisů? Pokud už diverzifikace napříč regiony dokáže stabilizovat výnosy, co teprve kombinace akcií, dluhopisů a hotovosti v jednom portfoliu (tj. diverzifikace napříč druhy aktiv)? To je správná úvaha. Všechny tyto třídy aktiv se totiž chovají v různých situacích odlišně (odborně se dá říct, že jejich korelace je nedokonalá). Právě díky tomu mohou investoři jejich kombinací dosáhnout lepších investičních výsledků než u každého aktiva samostatně.

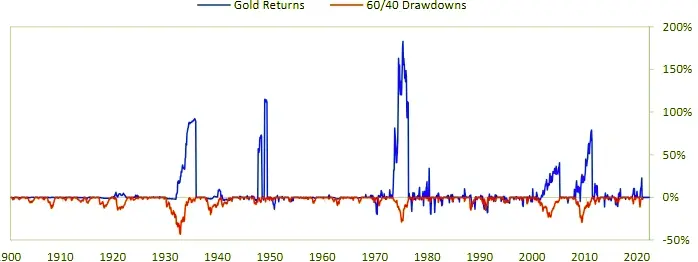

Ještě lepší a stabilnější výnosy byste mohli získat, pokud byste do svého portfolia zařadili například zlato. Zajímavá vlastnost zlata spočívá v tom, že historicky byla jeho korelace s akciemi a dluhopisy velice nízká až záporná (tzn. chová se v ekonomických cyklech výrazně jinak). Tuto kvalitu zlata zachycuje i následující obrázek, který znázorňuje výnosy zlata oproti výnosům klasického portfolia 60/40 (tj. 60 % akcie a 40 % dluhopisy).

Obrázek 1: Výnosy zlata během propadů portfolia 60/40 (Globální portfolio, zajištěné do USD).

Zdroj: Principles by Ray Dalio. K dispozici na: www.principles.org

Pokud by tedy vaše portfolio bylo nejen regionálně diverzifikované, ale kombinovalo i různé druhy aktiv jako jsou akcie, zlato či dluhopisy, byly by vaše dlouhodobé investiční výsledky ještě o poznání stabilnější a spolehlivější.

Co z toho plyne pro investory?

Dlouhodobě: akcie > dluhopisy > hotovost

Finanční trhy fungují na principu, kdy jsou investoři odměňováni za to, že podstupují riziko.To v praxi znamená, že hotovost musí dlouhodobě přinášet nižší výnos než ostatní typy investic. Na příkladech výše jsme viděli, že po započtení inflace je tento výnos často záporný.

Hotovost a do určité míry i dluhopisy jsou ideální volbou pro zajištění financí, které plánujeme využít v horizontu přibližně deseti let. Takto investované peníze nebudou v krátkém časovém horizontu příliš kolísat, avšak nedokážou dlouhodobě chránit naše bohatství před inflací ani podpořit jeho růst tak efektivně jako akcie.

Geografické rozdělení

Historická data jasně ukazují, že dominance jedné země není zaručena navěky. Americký akciový trh sice vykazoval za posledních 120 let výjimečné výsledky. Ovšem spoléhat na to, že USA zůstanou navždy světovou ekonomickou velmocí, je velmi riskantní. Světové velmoci se v průběhu času mění a stejně tak se může změnit i pozice Spojených států.

Rakousko-Uhersko dnes například vnímáme jako historický přežitek, tehdy to ale byla významná světová velmoc. V Německu, které bylo jednou z největších a nejrychleji rostoucích ekonomik světa, mohl investor po třech dekádách přijít téměř o vše. Tento příklad ukazuje, že rizika spojená s investováním jsou vždy přítomná, bez ohledu na typ investice.

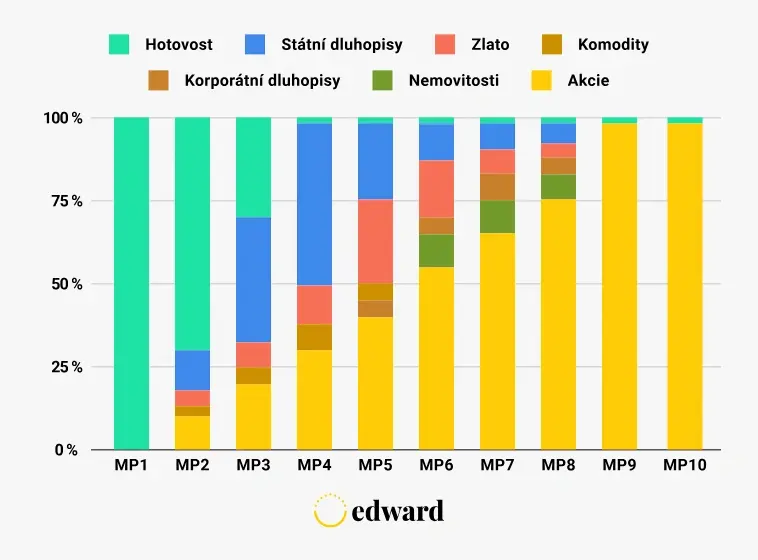

V Edwardovi se zaměřujeme na ochranu bohatství našich klientů pomocí široce diverzifikovaných portfolií. Nesnažíme se předpovídat, který region nebo která třída aktiv bude mít v příštích letech nejvyšší výnos. Místo toho stavíme portfolia tak, aby dokázala spolehlivě plnit dlouhodobé finanční cíle našich klientů. Diverzifikujeme napříč typy investic, regiony i měnami, abychom zajistili co nejvyšší odolnost portfolií vůči nepředvídatelným budoucím tržním podmínkám. Naše nejpopulárnější modelová řada portfolia zahrnuje celkem sedm různých druhů aktiv!

Obrázek 2: Rozložení mezi hlavní třídy aktiv v modelových portfoliích Edward.

Zdroj: Edward. 2024. K dispozici na: https://edwardinvest.cz/investicni-portfolia/modelova-portfolia/modelova-rada-edward/

Závěr

Správná diverzifikace je klíčem k úspěšnému investování. Nejde jen o rozložení mezi různé typy investic, ale také mezi různé regiony a měny. Tento přístup může dlouhodobě snížit riziko a přinést vašemu portfoliu větší stabilitu. Americký akciový trh sice vykazoval za posledních 120 let výjimečné výsledky, ale očekávat stejný vývoj i v letech budoucích může být velmi riskantní.

Investování za účelem budování a ochrany bohatství totiž není jen o hledání investic s nejvyššími historickými výnosy. Důležité je vybírat investice s dobrými výnosy a nízkou vzájemnou závislostí. Právě to pomáhá vytvořit portfolio odolné vůči různým ekonomickým cyklům. Promyšlená diverzifikace zajistí, že pokud se jedné části portfolia dařit nebude, jiná část může stabilizovat celkový výkon a přispět k dosažení vašich dlouhodobých finančních cílů.

Pokud se vám zdá diverzifikace a finanční plánování složité, máme pro vás dobrou zprávu. Investiční platforma Edward nabízí hned tři modelové řady portfolií sestavených z moderních investičních nástrojů, které všechny tyto požadavky splňují. Kontaktujte nejprve svého finančního poradce, který vám pomůže stanovit vaše finanční cíle. Na jejich základě vám vytvoří individuální investiční plán, díky kterému budou vaše investice v Edwardových portfoliích pracovat ve Váš prospěch.

Upozornění: Tento článek nepředstavuje investiční doporučení a historická výnosnost není nikdy zárukou budoucích výnosů. Investice na kapitálových trzích jsou vždy rizikové a společnost Edward negarantuje dosažení výnosů z těchto investic. Před investováním se proto vždy poraďte se svým finančním poradcem.

Na koho se obrátit

Zaujal vás tento článek? Přemýšlíte o investicích? Neváhejte nás kontaktovat