Minulý měsíc jsme si v našem pravidelném článku představili jeden ze základních stavebních kamenů Edwarda: kyblíkové portfolio. Podívali jsme se na to, co kyblíky představují, jak fungují a jaké jsou jejich hlavní výhody.

Tento měsíc detailněji prozkoumáme několik historických příkladů ze světa investování a uvidíme, jak by v nich kyblíkové portfolio obstálo za využití klasické metody výběru.

Dozvíme se také, jak může náš důchod negativně ovlivnit tzv. “riziko posloupnosti výnosů”. Jak s tímto fenoménem pracovat ve svůj prospěch Vám pak vysvětlíme následující měsíc, v posledním díle naší série o kyblíkové metodě.

Velká finanční krize 2008

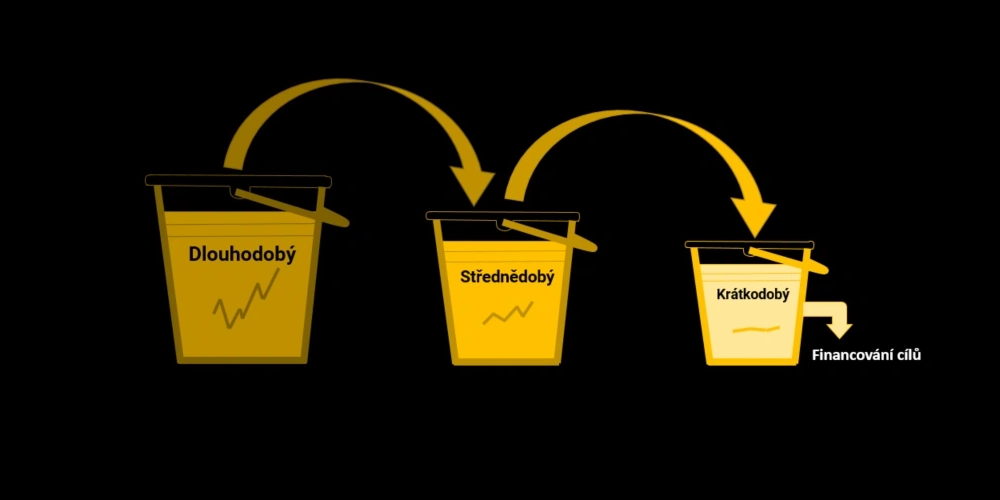

Začněme hned u té asi nejslavnější a poslední velké finanční krize v roce 2008. Už minulý měsíc jsme na našem intuitivním příkladu viděli, že naše investorka Jitka díky svému kyblíkovému portfoliu krizi hravě překonala. Jak přesně by se ale její portfolio chovalo od jejího odchodu do důchodu na začátku roku 2006? Pojďme se na to podívat.

Budeme znovu předpokládat, že Jitka si na důchod naspořila 2 000 000 Kč a každý rok bude chtít čerpat 100 000 Kč (tj. 5 % z původní částky), které bude pravidelně navyšovat o inflaci. Tento způsob čerpání renty se někdy nazývá tzv. “pravidlo 4 %” a jedná se o asi nejběžnější metodu pro pravidelné výběry z portfolia. Nicméně, příští měsíc si v našem pravidelném článku ukážeme, že existují i další způsoby čerpání renty, které nám mohou pomoci k bohatšímu důchodu v časech dobrých a výrazně vyšší životnosti našeho portfolia v časech horších.

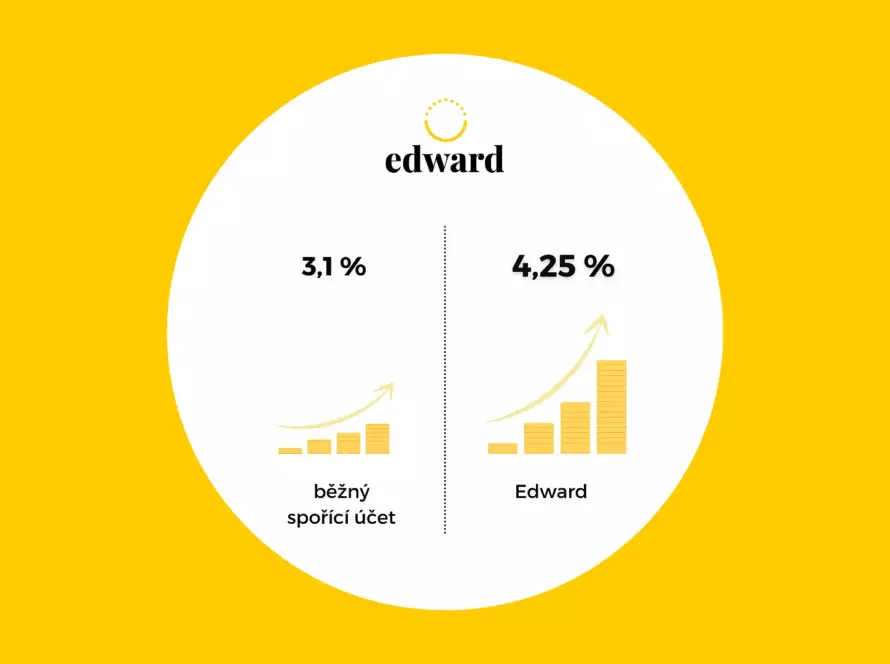

Své portfolio si Jitka stejně jako předtím rozdělila do tří kyblíků: 300 tis. Kč do krátkodobého (kde převažuje úročená hotovost a krátkodobé státní dluhopisy), 700 tis. Kč do střednědobého (kde převažují defenzivní nástroje, jako jsou státní či korporátní dluhopisy, zlato, případně nemovitosti) a 1 mil Kč do dlouhodobého (kde naopak převažují agresivní nástroje, jako jsou akcie).

Jak by v tomto scénáři Jitka dopadla? Na konci roku 2023, po 18 letech čerpání renty, by mělo Jitčino portfolio stále hodnotu 1 290 195 Kč. A to poté, co už na svůj život v důchodu úspěšně vyčerpala více než 2 miliony Kč – přesně jak plánovala.

Obrázek 1: Reálná hodnota Jitčina portfolia v období 2006 až 2023.

Poznámka: Simulace používá historické výnosy očištěné o vliv inflace, ani tak ale není zárukou budoucích výnosů a investičních výsledků. Pro účely simulace je uvažována úročená hotovost jako Kyblík 1, strategie All Seasons jako Kyblík 2 a strategie Warren Buffet jako Kyblík 3. Náklady na investování jsou do simulace zahrnuty následovně: 0,50 % za rok pro hotovost a 1,50 % pro všechny ostatní strategie.

Zdroj: Edward, 2024.

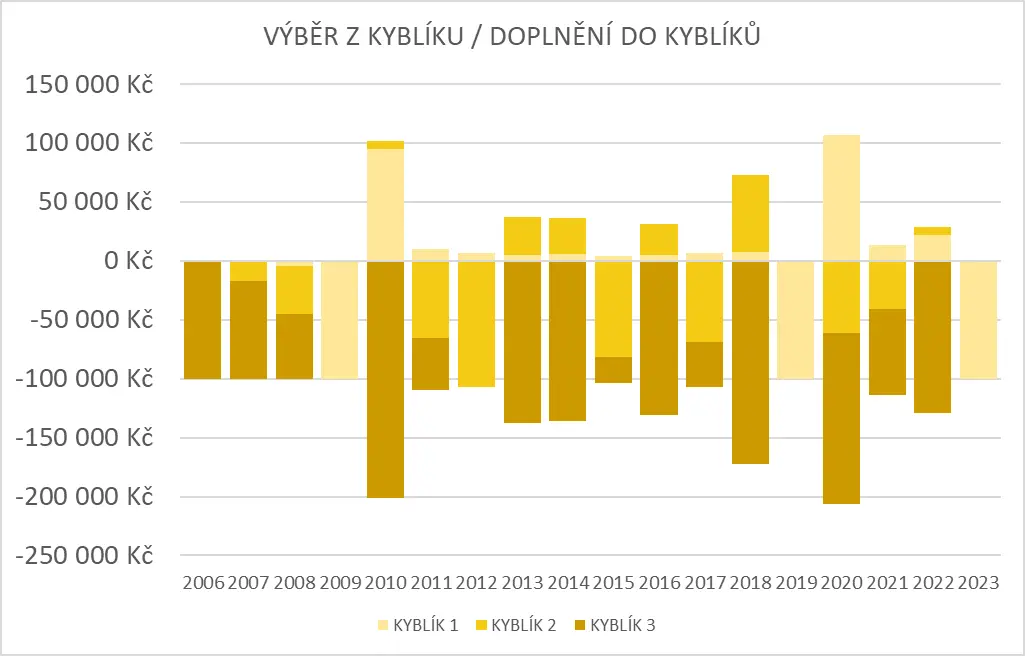

Zajímá Vás, z jakých kyblíků Jitka čerpala svou rentu v daném roce? Na to odpovídá následující graf. Záporné hodnoty představují výběry z kyblíků, zatímco kladné hodnoty znamenají jejich doplnění. Je vidět, že čerpání probíhá hlavně z posledních dvou kyblíků (tmavší barvy), až na období po velkých poklesech na trzích, jako tomu bylo v letech 2008, 2018 a 2022. Po těchto rocích se vybíralo z kyblíku číslo jedna.

Obrázek 2: Reálné výběry a vklady do kyblíků v období 2006 až 2023.

Poznámka: Simulace používá historické výnosy očištěné o vliv inflace, ani tak ale není zárukou budoucích výnosů a investičních výsledků. Pro účely simulace je uvažována úročená hotovost jako Kyblík 1, strategie All Seasons jako Kyblík 2 a strategie Warren Buffet jako Kyblík 3. Náklady na investování jsou do simulace zahrnuty následovně: 0,50 % za rok pro hotovost a 1,50 % pro všechny ostatní strategie.

Zdroj: Edward, 2024.

V jedné z nejhorších finančních krizí všech dob by si Jitka vedla poměrně dobře – čerpala své finance podle plánu (tj. pravidlo 4 %) a její portfolio po 18 letech v důchodu zůstalo stále nadpoloviční. Pojďme se ale podívat na další příklady hlouběji do finanční historie.

Zlaté období let 1980 až 2010

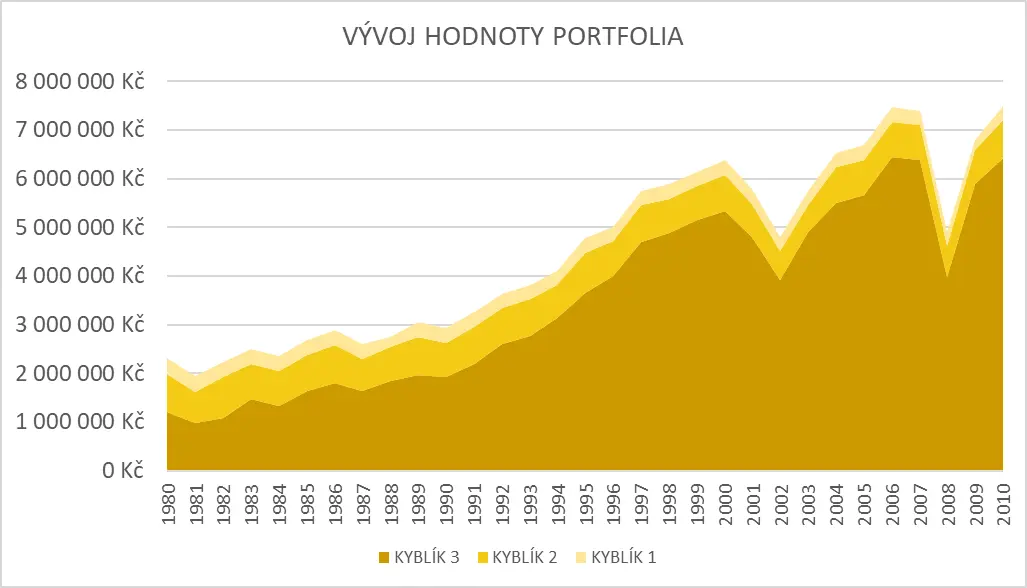

Jak by Jitčino portfolio obstálo, kdyby odešla do důchodu nikoliv v roce 2006, ale už v roce 1980? Podmínky čerpání pravidelné renty necháme stejné jako u předešlého příkladu.

Obrázek 3: Reálná hodnota Jitčina portfolia v období 1980 až 2010.

Poznámka: Simulace používá historické výnosy očištěné o vliv inflace, ani tak ale není zárukou budoucích výnosů a investičních výsledků. Pro účely simulace je uvažována úročená hotovost jako Kyblík 1, strategie All Seasons jako Kyblík 2 a strategie Warren Buffet jako Kyblík 3. Náklady na investování jsou do simulace zahrnuty následovně: 0,50 % za rok pro hotovost a 1,50 % pro všechny ostatní strategie.

Zdroj: Edward, 2024.

V tomto období by Jitka byla ještě úspěšnější! Nejenže by mohla bezpečně po dlouhých 31 let čerpat ze svého portfolia rentu přesně tak, jak plánovala. Na konci roku 2010 by Jitčino portfolio mělo hodnotu přes 7 mil Kč. A to poté, co už na svůj život v důchodu úspěšně vyčerpala skoro 5,5 milionu Kč.

Všimněte si, že Jitka tentokrát v důchodu zažila nejen Velkou finanční krizi roku 2008, ale dokonce také splasknutí slavné internetová bubliny v letech 2000 až 2001. Její portfolio to ale v klidu zvládlo, protože poklesy přišly až po dlouhém období vysokých akciových výnosů v první polovině její penze. O tomto fenoménu si řekneme více už za moment.

Nejhorší období pro odchod do důchodu

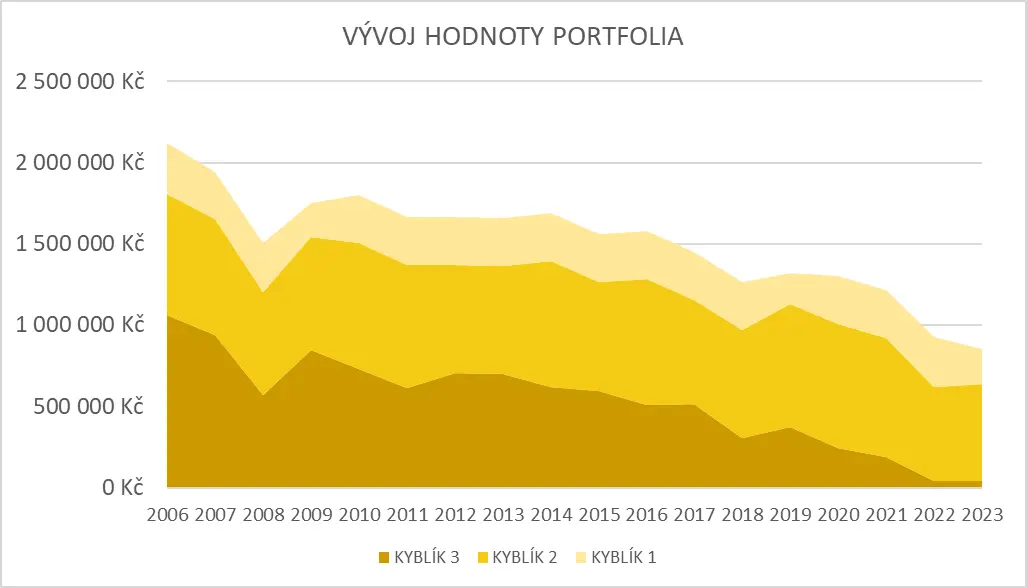

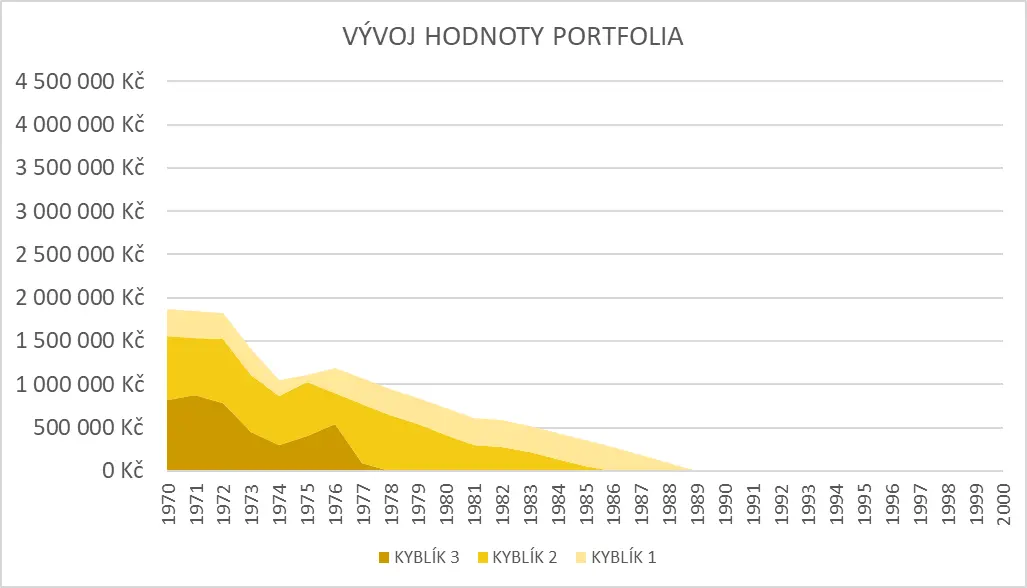

Abychom lépe daný jev pochopili, podíváme na poslední dnešní příklad. Jak by si Jitka vedla, kdyby do důchodu odešla už v roce 1970? Prozradíme vám, že toto období je ve finančním světě nechvalně známé jako jedno z nejhorších období pro odchod do důchodu v novodobé historii.

Obrázek 4: Reálná hodnota Jitčina portfolia v období 1970 až 2000.

Poznámka: Simulace používá historické výnosy očištěné o vliv inflace, ani tak ale není zárukou budoucích výnosů a investičních výsledků. Pro účely simulace je uvažována úročená hotovost jako Kyblík 1, strategie All Seasons jako Kyblík 2 a strategie Warren Buffet jako Kyblík 3. Náklady na investování jsou do simulace zahrnuty následovně: 0,50 % za rok pro hotovost a 1,50 % pro všechny ostatní strategie.

Zdroj: Edward, 2024.

Jak vidíte v grafu, i s chytrým kyblíkovým portfoliem by Jitce, za použití pravidla 4 %, došly peníze již v roce 1989. Jak je to vůbec možné, když při odchodu do důchodu v roce 1980 mělo její portfolio výsledky tak dobré? Důvod je ten, že v prvních 5 letech po roce 1970 Jitka schytala 3 roky s negativními akciovými výnosy, dvakrát z toho dokonce propady horší než 20 %.

Výnosy v několika prvních letech po odchodu do důchodu jsou přitom pro dlouhodobou životnost Vašeho portfolia nejdůležitější. Tomuto fenoménu se odborně říká “riziko posloupnosti výnosů”, anglicky “sequence of returns risk”.

Investorům, kteří se s velkým poklesem setkají na začátku své penze, hrozí, že vyčerpají peníze určené k financování celého důchodu mnohem dříve, protože musí pro dosažení své cílové renty hned na startu prodat více cenných papírů. To způsobí, že jim zbyde méně aktiv schopných generovat růst v pozdějších letech. Čelí tak velkému riziku, že nebudou schopni financovat celý svůj důchod. Co se s tím dá dělat?

Naštěstí existuje řešení, jak tento dominový efekt minimalizovat a Vašemu portfoliu zajistit i v takto nepříznivém období co nejlepší možné výsledky. Jak na to? To se dozvíte v posledním díle naší série článků o kyblíkové metodě, ale už teď Vám napovíme, že to má co dělat se způsobem, jakým z portfolia pravidelnou rentu vybíráme.

Závěr

Kyblíkové portfolio by se ve fázi čerpání renty chovalo v každém historickém období zcela odlišně. Délku období, po kterou z něj můžeme úspěšně čerpat rentu, ovlivňuje mnoho faktorů. Největší vliv na dlouhodobou životnost našeho portfolia mají výnosy v prvních pár letech po odchodu do důchodu – fenomén zvaný “riziko posloupnosti výnosů”. Pokud naše portfolio postihne velký pokles hned na začátku penze, o to více se nám zhorší budoucí výkonnost i možná délka čerpání renty. Je proto důležité tento efekt zohlednit při plánování důchodových výběrů. Naštěstí i v těch nejhorších scénářích existuje řešení, jak své portfolio co nejlépe ochránit. V dalším článku Vám poradíme jak na to!

- Reálné příklady a grafy při čerpání pravidelné 5% renty z portfolia

- Historické scénáře odchodu do penze v letech: 2006, 1980 a 1970

- Poslední případ byl nejméně úspěšný kvůli “sequence of returns” riziku

- S tímto fenoménem je při plánování důchodu potřeba počítat

SHRNUTÍ DÍLU II. –

REÁLNÉ HISTORICKÉ SCÉNÁŘE A ČERPÁNÍ RENTY

Na koho se obrátit

Zaujal vás tento článek? Neváhejte nás kontaktovat